2023-01

重庆124家城投平台详尽数据挖掘

重庆市经济财政处全国中游,债务率偏高。

摘 要

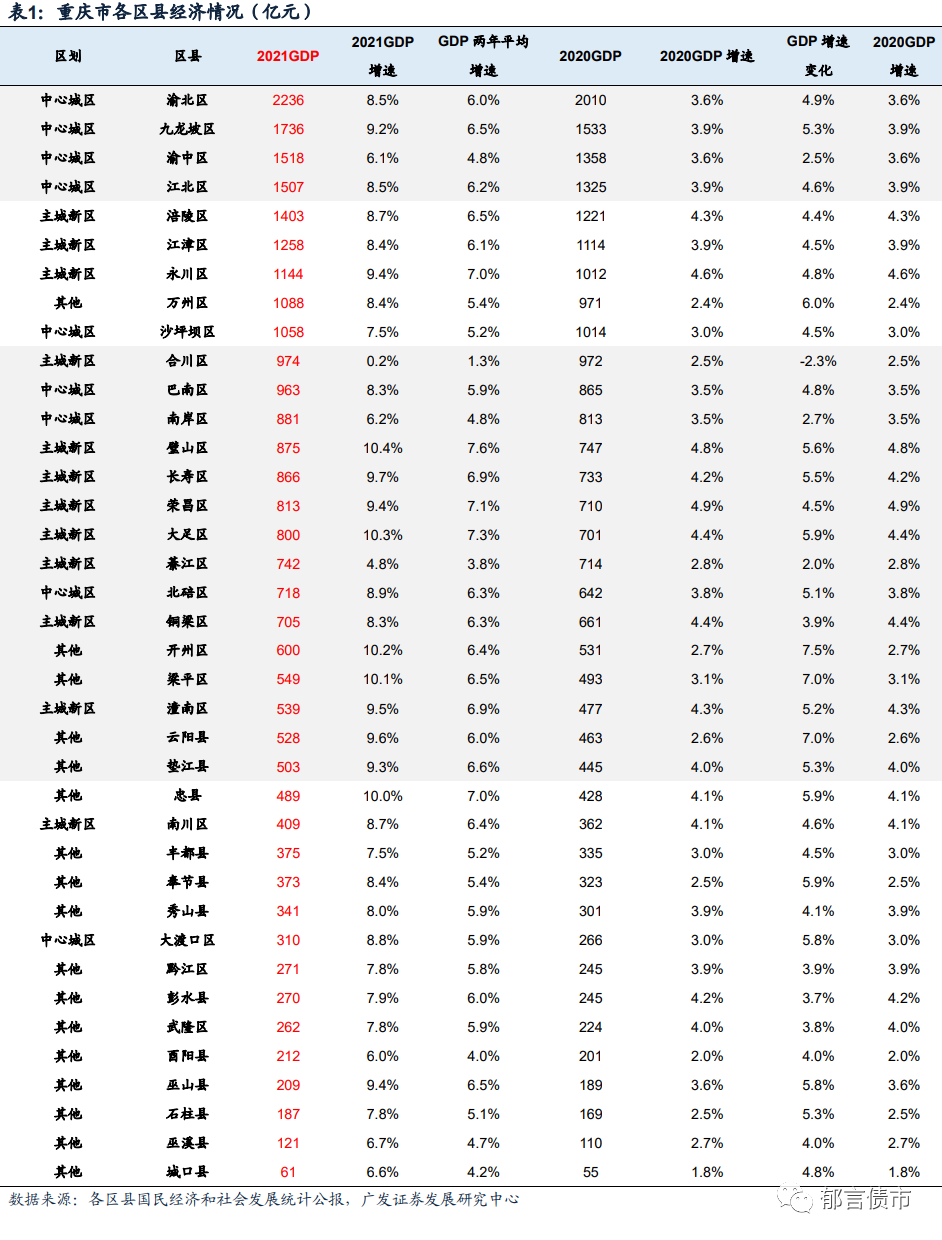

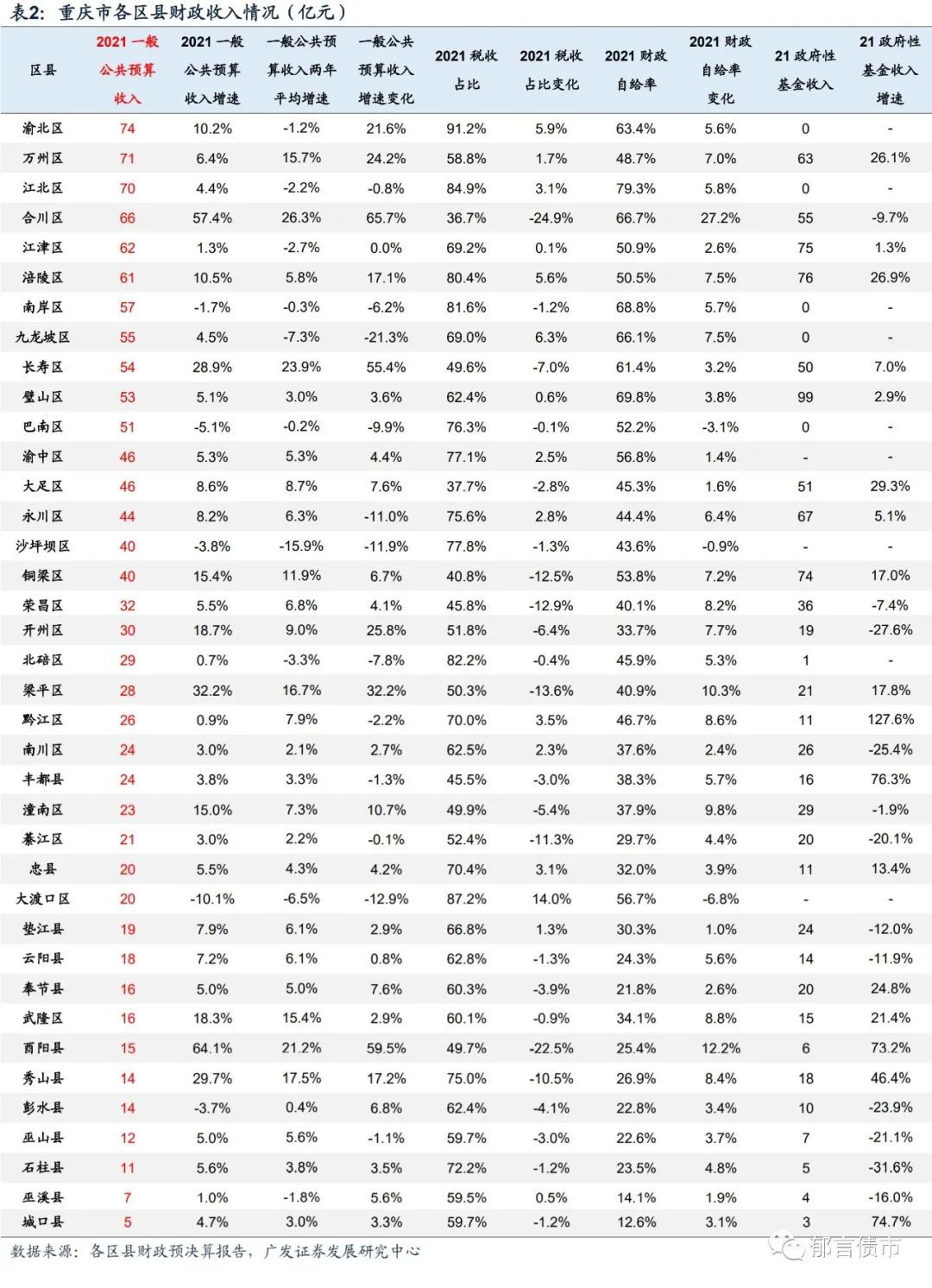

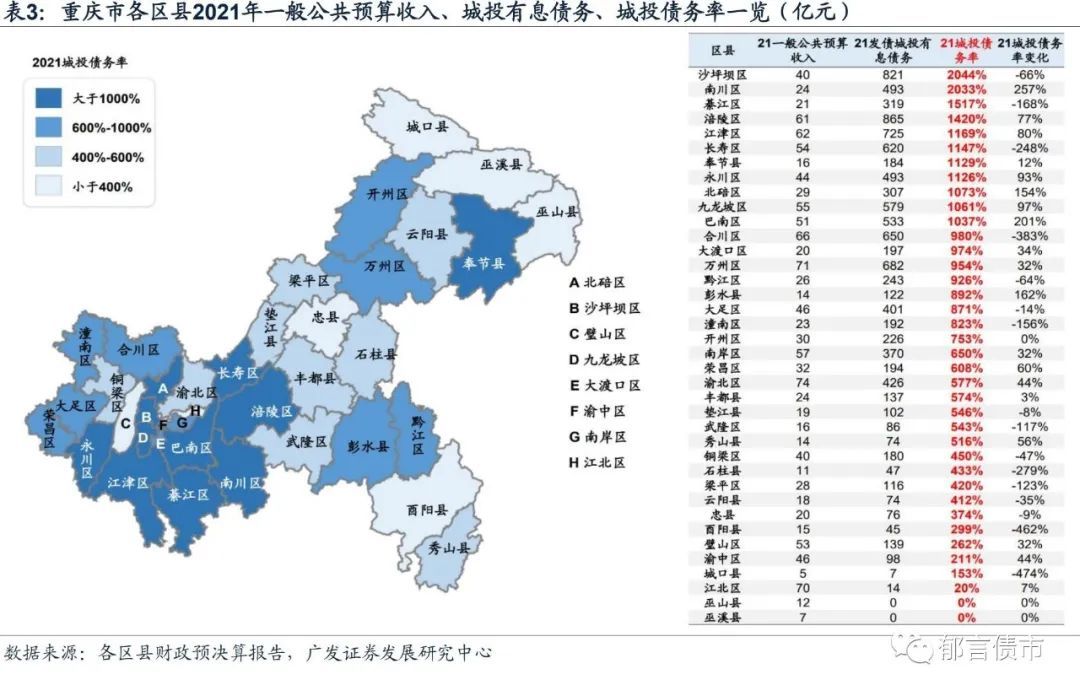

经济方面,多数区县2021年GDP增速在8.0%以上。璧山区和大足区表现突出,在10%以上,两年平均增速也高于7%,排全市前两名。财政方面,酉阳县和合川区一般公共预算收入增速分别为64.1%和57.4%,排全市前二,均是由于非税收入大幅增长超过150%。债务方面,城口县、酉阳县、合川区、石柱县、长寿区2021年城投债务率下降超200个百分点。

综合经济、财政、债务来看,渝北区、江北区、南岸区、璧山区、渝中区属于第一梯队,万州区、巴南区、九龙坡区、合川区、涪陵区、江津区、永川区、大足区、长寿区、铜梁区、沙坪坝区属于第二梯队,荣昌区、开州区、北碚区、梁平区、黔江区、丰都县、潼南区、忠县、大渡口区属于第三梯队,剩余区县资质相对较弱、属于第四梯队。

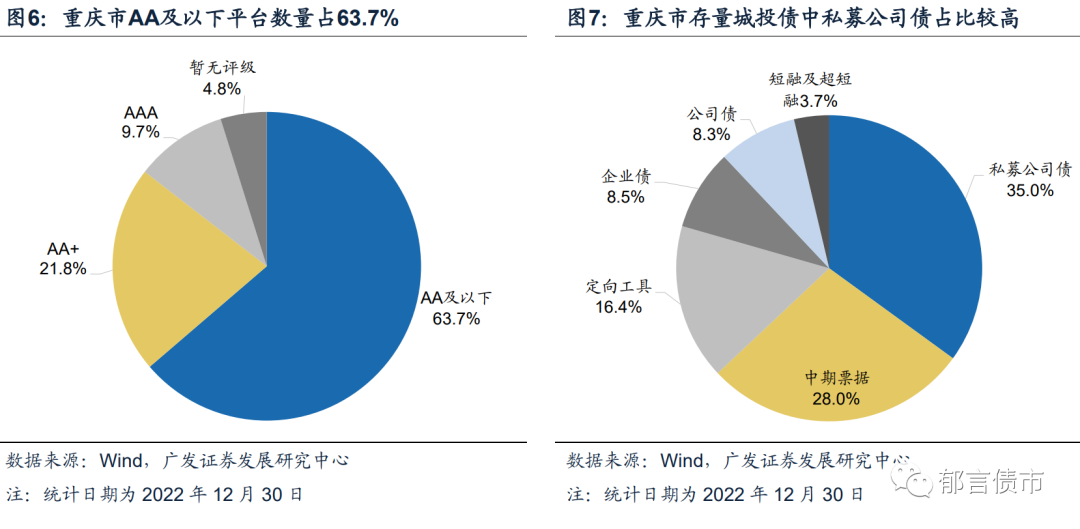

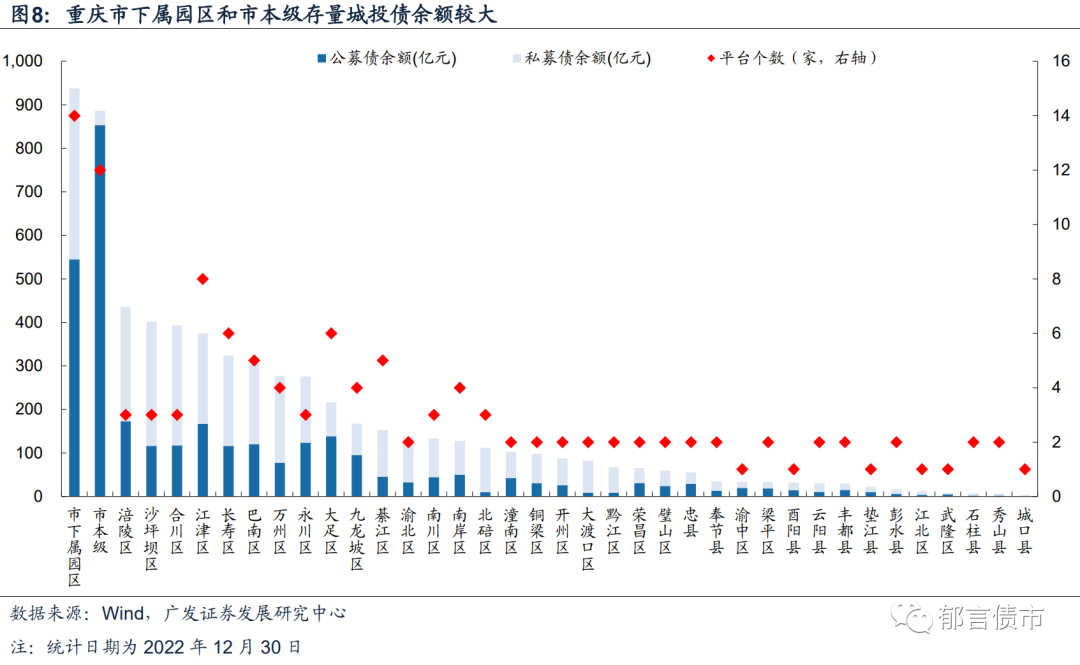

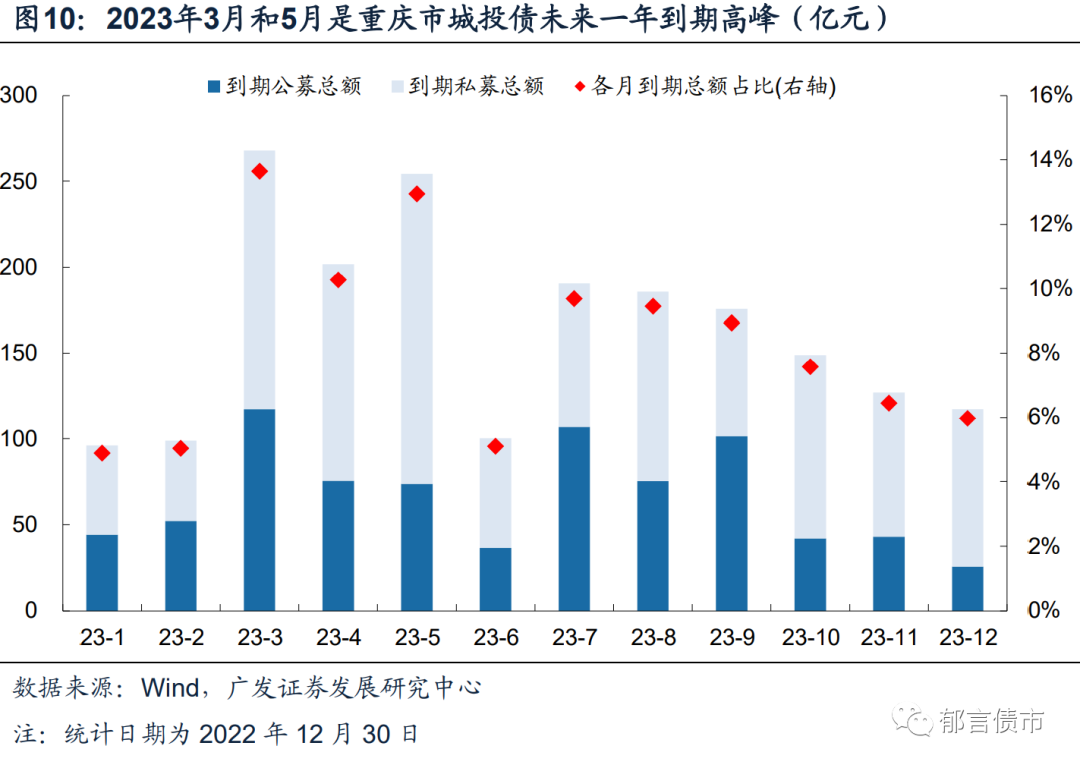

截至2022年12月30日,重庆市城投平台存量债余额为6550.4亿元,涉及发行人124家。以AA及以下平台为主,共79家,占比达63.7%。从区域分布来看,市下属园区、市本级、涪陵区、沙坪坝区、合川区、江津区、长寿区、巴南区存量债余额在300亿元以上,合计占比62.0%。从未来一年城投债月度到期及行权节奏来看,2023年3月和5月是高峰,到期及行权规模在250亿元以上。

从公募城投债平均估值来看,多数区县在5.0%以上。沙坪坝区、璧山区、九龙坡区、江津区、江北区、巴南区、渝中区、涪陵区城投债平均估值介于4.5%-5.0%,这些区域主要为重庆市中心城区,除沙坪坝区外2021年一般公共预算收入均在50亿元以上,财力较强。南岸区、渝北区、市本级城投债平均估值在4.5%以下,其中南岸区和渝北区经济财政实力处全市前列且城投债务率较低,处全市下游,市本级以AAA平台为主,因而估值较低。

我们重点选取了城投存量债规模较大的重庆市本级、市下属园区、涪陵区、沙坪坝区、合川区、江津区,分别从产业结构和平台概况等方面进行详细分析。

核心假设风险。数据口径有偏差,城投平台信息不全,城投相关政策超预期。

重庆市经济财政处全国中游,债务率偏高

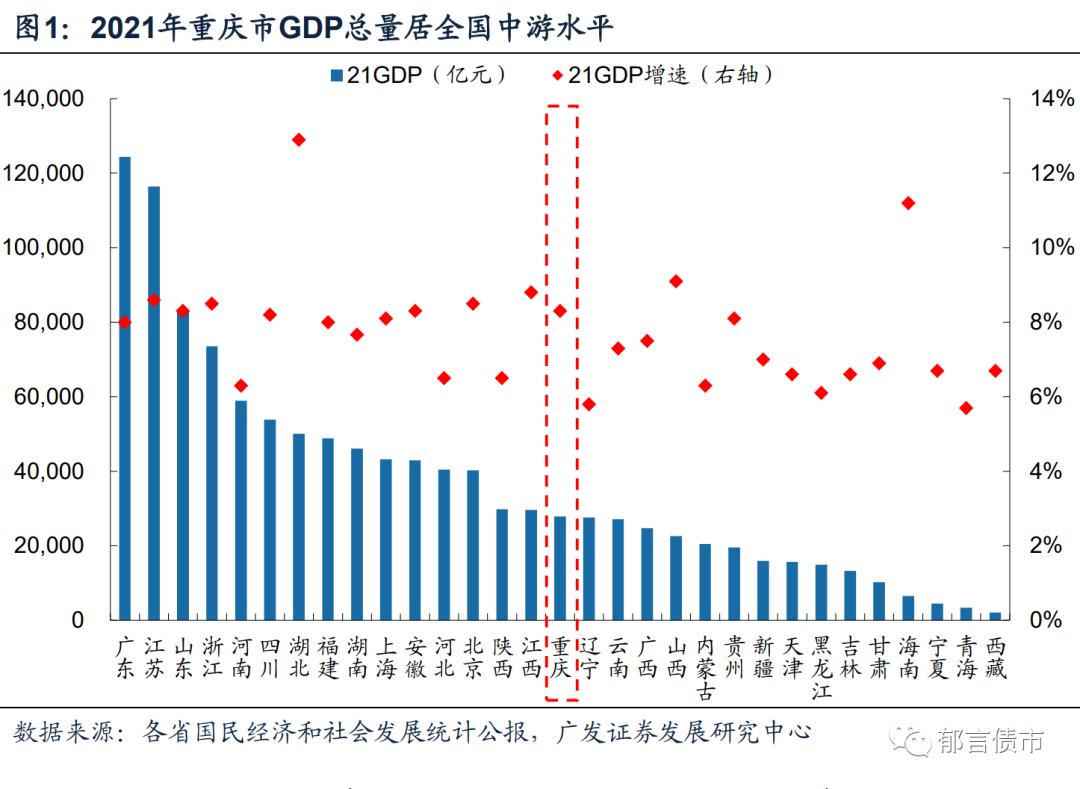

重庆市经济总量处全国中游水平。2021年GDP为27894亿元,排全国第16位;GDP增速为8.3%,排全国第8位;人均GDP为86879元/人,排全国第8位。

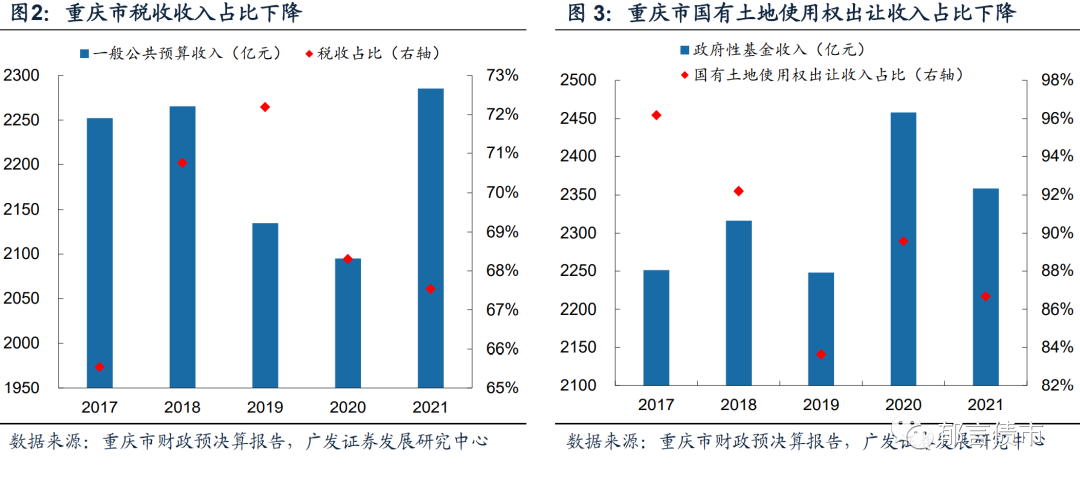

财政方面,财政自给率提升。2021年重庆市一般公共预算收入为2285亿元,排全国第19位,增速为9.1%。财政自给率(一般公共预算收入/一般公共预算支出,下同)为47.3%,较2020年提升4.5个百分点,排全国第10位,排名较2020年上升2位。税收收入占比为67.5%,较2020年下降0.8个百分点,排全国第22位。政府性基金收入为2358亿元,较2020年下滑4.1%,其中国有土地使用权出让收入为2044亿元,占比86.7%。

重庆市下辖26个区、8个县和4个自治县。2020年5月9日,重庆市主城都市区工作座谈会召开,重庆市委将原主城9区扩容至21个主城都市区,新增的12个区定位为主城新区。具体来看,原主城9区即渝中区、大渡口区、江北区、沙坪坝区、九龙坡区、南岸区、北碚区、渝北区、巴南区变为中心城区,新增的12个主城新区为涪陵区、长寿区、江津区、合川区、永川区、南川区、綦江区、大足区、璧山区、铜梁区、潼南区、荣昌区。

重庆市38个区县按2021年GDP规模从高到低大致可以划分为四个梯队:第一梯队的渝北区、九龙坡区、渝中区、江北区均为中心城区,经济实力最强,在1500亿元以上。第二梯队的涪陵区、江津区、永川区、万州区、沙坪坝区介于1000-1500亿元。第三梯队的合川区、巴南区、南岸区、璧山区、长寿区等15个区县在500-1000亿元。第四梯队的忠县、南川区、丰都县、奉节县、秀山县等14个区县基本不属于主城区,经济实力稍弱,在500亿元以下。

从2021年GDP增速来看,大部分区县较高。38个区县中24个在8%以上,尤其是璧山区、大足区、开州区、梁平区在10%以上,其中璧山区和大足区GDP两年平均增速也高于7%,排全市前两名。仅綦江区和合川区增速不足5%,排全市后两位,分别仅为4.8%和0.2%。从GDP增速变化来看,开州区、梁平区、云阳县2021年GDP增速相较2020年上升幅度排前三,均在7个(含)百分点以上,仅合川区2021年GDP增速相较2020年下滑。

(二)城口县、酉阳县、合川区、石柱县、长寿区2021年城投债务率明显下降

位列GDP第二梯队的涪陵区、江津区、永川区、万州区、沙坪坝区,2021年一般公共预算收入介于40-72亿元。涪陵区和永川区2021年一般预算收入增速较高,分别为10.5%和8.2%。涪陵区税收占比较高,达80.4%。债务负担方面,第二梯队的五个区城投债务率均处全市中上游水平,其中沙坪坝区、涪陵区、江津区排全市前5高。

位列GDP第三梯队的15个区县存在一定分化,其中合川区、南岸区、长寿区、璧山区、巴南区财政实力较强,一般公共预算收入介于50-70亿元。其中,合川区和长寿区分别为66.3亿元和54亿元,排名从2020年的12、13名跃升至2021年的第4、9名,主要由于非税收入分别大幅增长159%和50%,而税收占比均在50%以下。北碚区和南岸区税收质量较高,税收占比在80%以上。债务负担方面,得益于一般公共预算收入增速大于城投有息债务增速,15个区县中有10个城投债务率较2020年下降,其中合川区、长寿区下降超200个百分点,债务压力有所改善。

位列GDP第四梯队的黔江区、南川区、丰都县、忠县、大渡口区等14个区县一般公共预算收入均不足30亿元,财政实力较弱。酉阳县、秀山县、武隆区2021年一般公共预算收入增速超过15%,两年平均增速亦超过15%,财政收入改善明显。大渡口区税收占比为87.2%,仅次于渝北区排全市第2。债务负担方面,城口县、酉阳县、石柱县城投债务率较2020年下降超200个百分点,而南川区城投债务率排全市第2高。

综合经济、财政、债务来看,渝北区、江北区、南岸区、璧山区、渝中区属于第一梯队,万州区、巴南区、九龙坡区、合川区、涪陵区、江津区、永川区、大足区、长寿区、铜梁区、沙坪坝区属于第二梯队,荣昌区、开州区、北碚区、梁平区、黔江区、丰都县、潼南区、忠县、大渡口区属于第三梯队,剩余区县资质相对较弱、属于第四梯队。

重庆市上市公司及金融资源概况

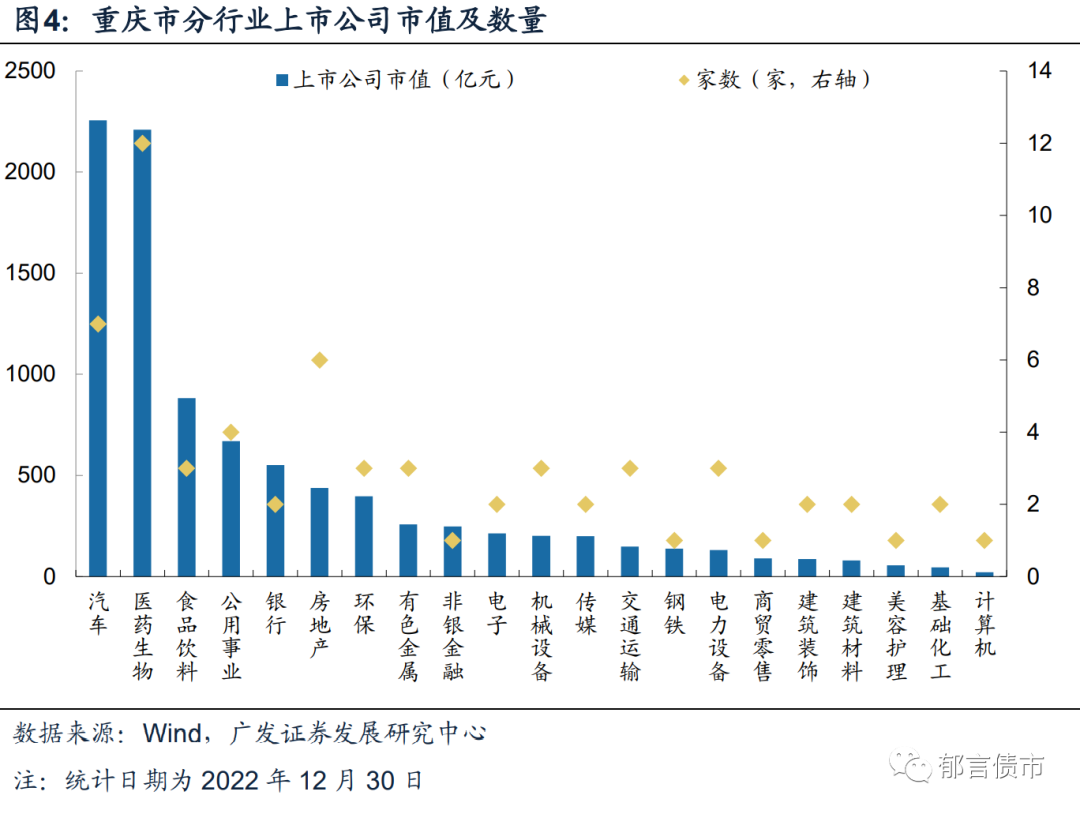

(一)江北区上市公司资源一枝独秀

分区县来看,江北区上市公司数量和市值一枝独秀,有11家上市公司,总市值超3700亿元,占重庆市上市公司总市值四成左右,其中8家市值逾百亿元,集中在医药生物、汽车、银行等行业,其中智飞生物、长安汽车市值均在千亿元以上。其次是渝北区,有10家上市公司,总市值为1416亿元,其中重庆啤酒、中国汽研、力帆科技等市值靠前。渝中区、涪陵区、沙坪坝区上市公司总市值介于600-800亿元,上市公司数量为2-6家,剩余区县上市公司数量不超过6家,总市值不足500亿元。

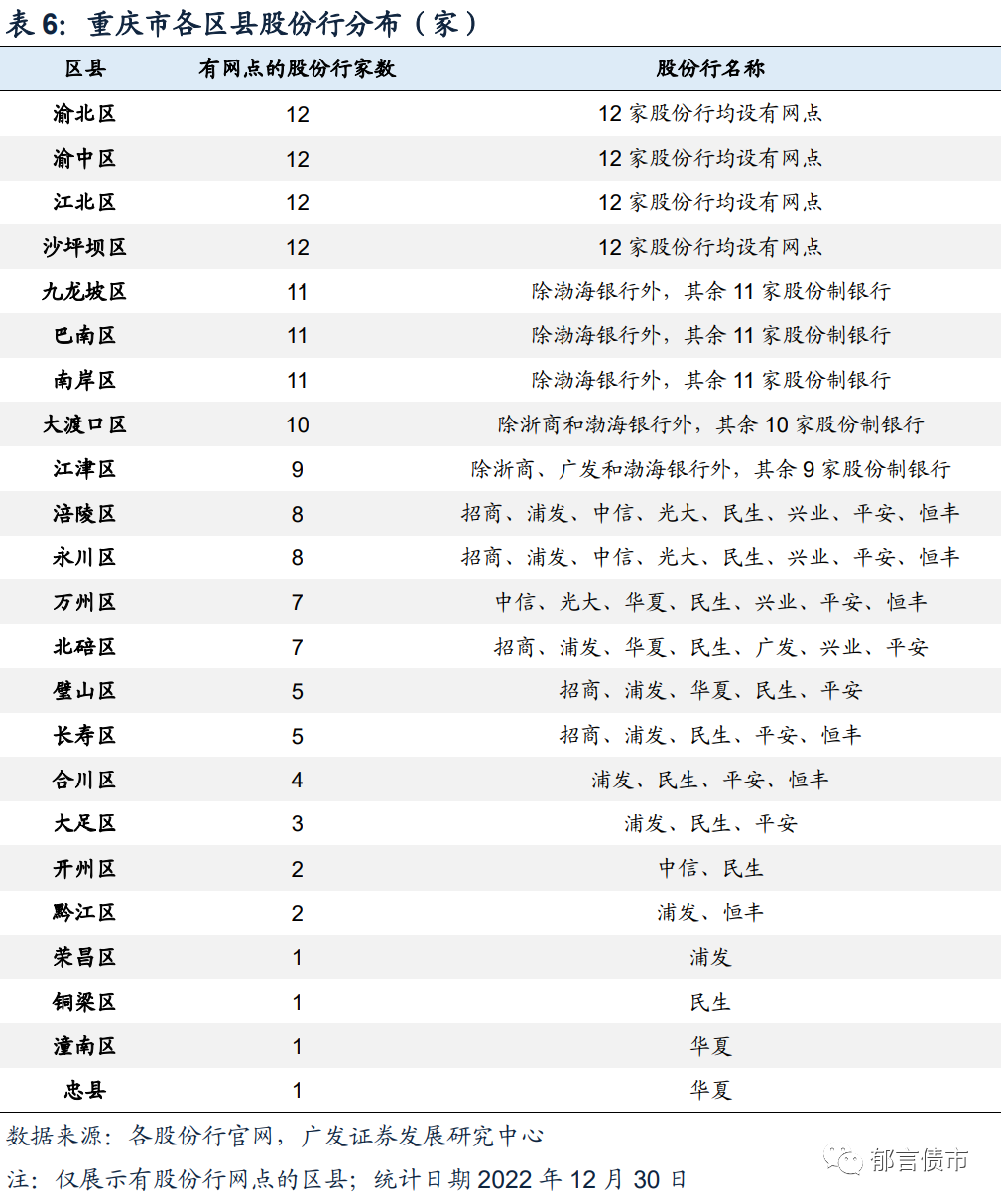

(二)重庆市金融资源处全国中游

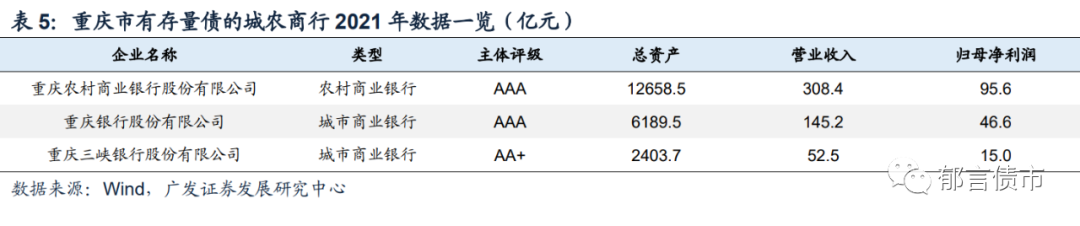

重庆市本地银行数量较少,为3家,但总资产逾2.1万亿元,排全国第14位。截至2022年12月30日,重庆市3家城农商行均有存量债。其中,重庆农村商业银行和重庆银行均为“A+H”股上市公司。重庆农村商业银行前身为重庆市农村信用社,是目前重庆市资产规模最大的城农商行,2021年末总资产为12658.5亿元。重庆银行和重庆三峡银行2021年末总资产分别为6189.5亿元和2403.7亿元。

重庆市城投债概览和主要平台梳理

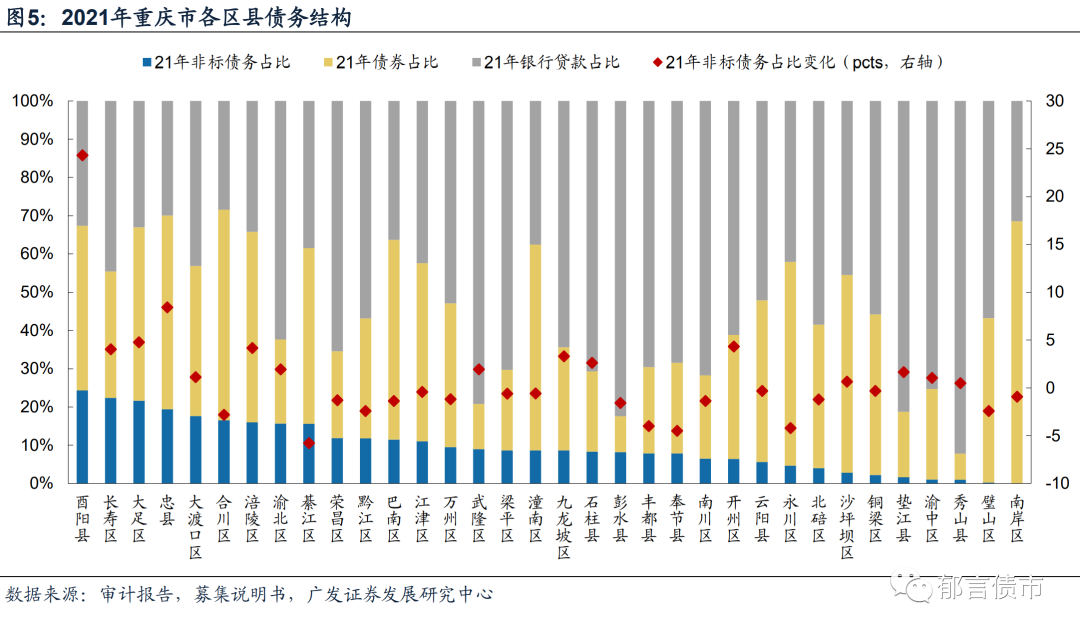

(一)部分区县城投非标债务占比较高

整体来看,2021年重庆市城投有息债务中非标、债券和银行贷款占比分别为8.2%、34.9%和57.0%,债务结构尚可,但部分区县非标占比偏高。具体来看,酉阳县、长寿区、大足区非标占比偏高,均在20%以上。忠县、大渡口区、合川区、涪陵区在16%-20%之间。而沙坪坝区、铜梁区、垫江县、渝中区、秀山县、璧山区、南岸区非标占比较低,在3%以下,并且垫江县和秀山县债券占比在20%以下,因此银行贷款占比超过八成,债务结构较好。

从非标占比变化来看,2021年重庆市多数区县城投非标占比下降。其中,綦江区、奉节县、永川区、丰都县降幅较大,在4个百分点以上。除綦江区之外,其余3个区县非标债务规模下降超30%,而綦江区非标占比下降较多,主要由于有息债务规模增幅远大于非标债务。

(二)重庆市AA及以下平台数量占比较高

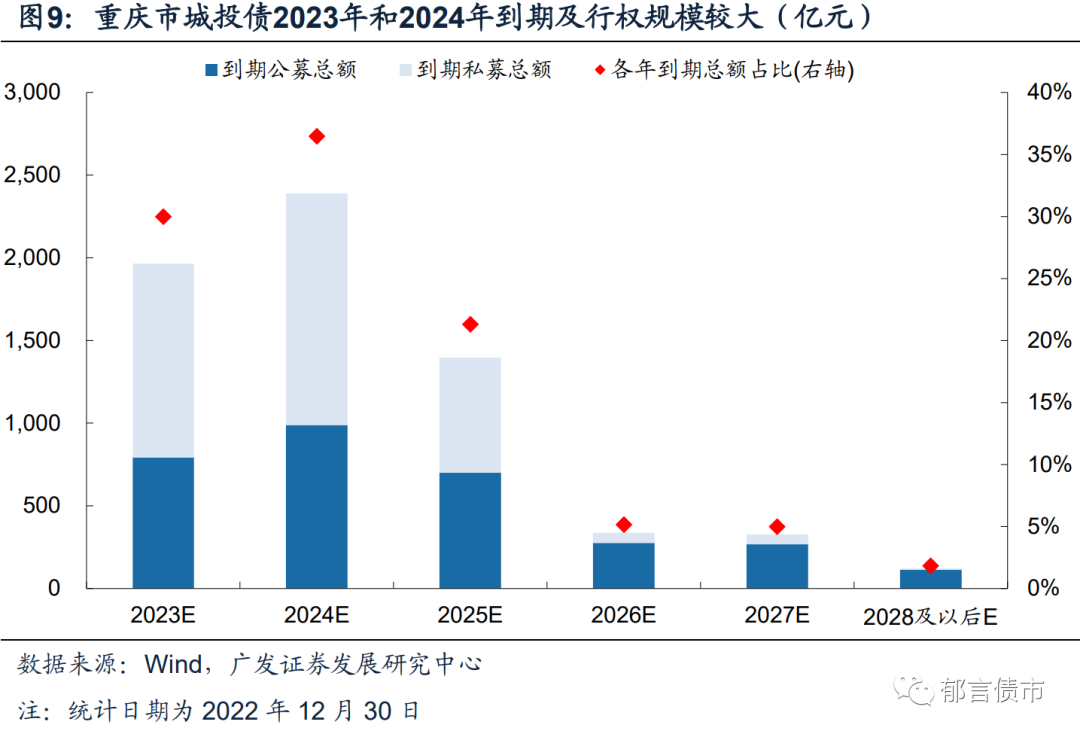

(三)2023年3月和5月是重庆市城投债到期高峰

重庆市城投债2023年和2024年到期及行权规模较大,合计约占存量债余额的三分之二。其中2023年到期及行权规模为1964.2亿元,占存量债余额的30.0%,2024年增加至2388.6亿元,占36.5%,2025年下降至1395.2亿元。

分区域来看,城口县未来一年城投债到期及行权占比最高,达100%,但规模较小,仅为4亿元。石柱县和沙坪坝区次之,占比在50%以上,其中沙坪坝区到期及行权规模也较大,为201亿元。而后是开州区、大渡口区、黔江区、铜梁区、云阳县、万州区、合川区、长寿区,介于40%-50%,其中合川区、长寿区、万州区到期及行权规模相对较大,在110亿元以上。而渝北区、九龙坡区、璧山区、市本级到期及行权占比较低,在20%以下,忠县、渝中区、丰都县等7个区县未来一年没有债券到期及行权。

重庆市城投公募债和私募债存量大致相当,分别占48.0%和52.0%。分区域来看,市本级城投以公募债为主,占比96.3%。大足区、渝中区、武隆区、市下属园区、九龙坡区、梁平区、忠县公募债占比也较高,在50%以上。而黔江区、大渡口区、北碚区、城口县以私募债为主,占比超过80%。

从公募城投债平均估值来看,多数区县在5.0%以上。沙坪坝区、璧山区、九龙坡区、江津区、江北区、巴南区、渝中区、涪陵区城投债平均估值介于4.5%-5.0%,这些区域主要为重庆市中心城区,除沙坪坝区外2021年一般公共预算收入均在50亿元以上,财力较强。南岸区、渝北区、市本级城投债平均估值在4.5%以下,其中南岸区和渝北区经济财政实力处全市前列且城投债务率较低,处全市下游,市本级以AAA平台为主,因而估值较低。

(五)重庆市主要城投平台梳理

我们重点选取了城投存量债规模较大的市本级、市下属园区、涪陵区、沙坪坝区、合川区、江津区,分别从产业结构和平台概况等方面进行详细分析。

1. 市本级

重庆市本级共有12家存量债平台,除重庆发展投资有限公司(“重庆发展”)实控人为重庆市财政局外,其余实控人均为重庆市国资委。其中重庆城市交通开发投资(集团)有限公司(“重庆交投”)、重庆渝富控股集团有限公司(“渝富控股”)、重庆市轨道交通(集团)有限公司(“重庆轨交”)、重庆高速公路集团有限公司(“高速集团”)资产规模较大,在2000亿元以上。重庆水务集团股份有限公司(“水务股份”)、重庆旅游投资集团有限公司(“重庆旅投”)、重庆高速公路股份有限公司(“高速股份”)资产规模较小,不足300亿元。此外,高速股份、重庆轨交和重庆旅投分别为高速集团、重庆交投和渝富控股子公司,水务股份为重庆水务环境控股集团有限公司(“水务集团”)孙公司。

重庆12家市本级平台在业务上各有分工,大致可分为基建及土地开发整理、水务、交通、国有资本运营、旅游五大类。基建及土地开发整理类有重庆市城市建设投资(集团)有限公司和重庆市地产集团有限公司2家,主要负责重庆市基础设施建设、公租房建设及土地开发整理等业务。水务类平台有水务集团、水务股份、重庆市水利投资(集团)有限公司(“重庆水投”)3家,前两家主要负责供水、污水处理等业务,水务集团原为重庆市水务资产经营有限公司(“水务资产”),2021年5月变更为现名。重庆水投原为水务资产子公司,2020年5月控股股东变更为重庆市国资委,主要负责重庆市水利基础设施投资建设,也有供水业务,但与水务集团负责的区域范围不同。

交通类平台有重庆交投、高速集团、高速股份、重庆轨交4家,负责重庆市高速公路、轨道交通、铁路等交通基础设施的建设运营。国有资本运营类平台为渝富控股和重庆发展2家,渝富控股是重庆市金融及产业投资主体,持有川仪股份、西南证券、重庆银行等多家上市公司股权。重庆发展为市财政局唯一出资的综合性投资公司,负责基金运作、铁路投资等业务。旅游类平台为重庆旅投,是重庆市唯一大型旅游资源综合开发集团,截至2022年3月末,公司拥有主要景区4个,包括1个国家5A级旅游景区和3个国家4A级旅游景区。

重庆市本级平台中,除重庆旅投和高速股份主体评级为AA和AA+外,其余主体评级均为AAA。重庆旅投存量债平均估值较高,达5.3%,其余平台均在3.7%以下。

2. 市下属园区

重庆市下属园区中,3个国家级园区分别为重庆两江新区、重庆高新区、重庆经开区,共有9家平台。此外,万盛经开区、双桥经开区分别有4家和1家平台。

重庆两江新区是继上海浦东新区、天津滨海新区后,由国务院批复成立的第三个国家级新区,行政级别为副省级,其两大支柱产业为汽车和电子信息。两江新区有4家存量债平台,重庆两江新区开发投资集团有限公司为资产规模最大的主平台,主要负责两江新区管委会直管的两江工业开发区(238平方公里)的土地开发整理和基建,存量债平均估值较低,为3.3%。此外,两江新区下辖的重庆两路寸滩保税港区、江北嘴中央商务区、悦来片区各有1家发债平台,分别负责各自区域范围内的土地开发整理和基建。

重庆高新区是全国首批27个国家高新技术产业开发区之一,是西部(重庆)科学城的“空间载体”,形成了千亿级新一代信息技术、五百亿级先进制造等支柱产业。2019年12月,重庆市人大常委会通过了《重庆市人民代表大会常务委员会关于重庆高新技术产业开发区行政管理事项的决定》,明确重庆西永微电子产业园纳入高新区管理范围内管理。重庆高新区有3家存量债平台,分别为重庆高新开发建设投资集团有限公司(“重庆高新建投”)、重庆科学城城市建设集团有限公司(“科学城城建”)和重庆西永微电子产业园区开发有限公司(“重庆西永”),其中科学城城建为重庆高新建投子公司。

重庆高新建投实控人为重庆市财政局,主要负责重庆高新区直管园的土地开发整理、市政和交通基础设施建设、产业配套项目建设等业务。公司2021年营收来自城投类业务占比为81%,城投属性较强。重庆西永主要负责西永微电子产业园的开发建设,为顺应重庆高新区区划调整,2020年1月,公司控股股东由重庆国资委变更为重庆高新区管委会。由于西永园区基础设施日趋完善,业务已由土地一级开发向持有工业地产和物业出租转型,营收主要源于房屋租赁,近三年占比在60%以上。由于这2家公司存量债以私募债为主,所以平均估值较高,分别为4.6%和4.3%。

重庆经开区有2家存量债平台,分别为重庆经开区投资集团有限公司(“渝经开投”)和重庆经开区开发建设有限公司,后者为前者子公司。渝经开投主要负责重庆经开区内的基础设施建设、土地开发整理和安置房销售业务,2021年营收来自城投类业务占比为93.2%,应收类款项来自政府占比为85%,城投属性较强。公司2021年末受限资产占净资产比重较高,超过70%。公司剩余期限1.6年的中票,估值为4.5%,具有一定性价比。

3. 涪陵区

产业结构方面,2021年涪陵区产业结构由2020年的6.8:55.6:37.9微调至6.5:55.8:37.7,第二产业占比较高。涪陵区是农业大区和工业强区,形成以榨菜、中药材为主导的“2+X”现代农业产业体系,榨菜产业年产值超过130亿元,拥有涪陵榨菜等龙头企业。工业方面,涪陵区以材料、清洁能源、消费品、装备制造、生物医药、电子信息六大产业为支柱,合计占规上工业产值比重达96.4%,并吸引了华峰集团、万凯新材等知名企业入驻,建成全球最大己二酸生产企业和全球单体最大的氨纶生产基地。

平台概况方面,涪陵区有3家存量债平台,分别为重庆市涪陵国有资产投资经营集团有限公司(“涪陵国投”)、重庆市涪陵区新城区开发(集团)有限公司(“涪陵新城”)和重庆市涪陵交通旅游建设投资集团有限公司(“涪陵交旅”)。

涪陵国投为涪陵区资产规模最大的发债平台,2022年5月,涪陵区国资委将持有的涪陵国投100%股权无偿划转至重庆市涪陵实业发展集团有限公司,公司实控人仍为涪陵区国资委。公司业务多元化程度高,涵盖土地开发整理、保障房建设、食品加工、铝产品加工、页岩气销售等多个板块,子公司涪陵榨菜为我国榨菜加工行业知名上市公司,同时公司还持有太极集团、太阳能等多家上市公司股权。公司2021年末有息债务中债券和非标占比偏高,分别为50.5%和19.0%。公司行权剩余期限0.6年的公司债,行权估值为3.5%,具有一定性价比。

涪陵新城承担涪陵区新城区内土地开发整理、基础设施建设、投资和招商引资等职能,营收中基础设施代建和土地出让收入常年占80%以上,2021年末公司应收类款项来自政府占比达84.0%,城投属性较强。

产业结构方面,2021年沙坪坝区的三次产业结构由2020年的0.4:31.8:67.8调整为0.5:31.1:68.4,仍以第三产业为主。沙坪坝区形成了电子信息、通用装备、汽摩、医药四大支柱产业,其中电子信息产业2021年产值超2300亿元,聚集了英业达、达丰等企业,生产笔记本电脑7626.7万台,同比增长20.1%,显示器1528.2万台,同比增长30.4%。

平台概况方面,沙坪坝区有3家存量债平台,分别为重庆迈瑞城市建设投资有限责任公司(“迈瑞城投”)、重庆共享工业投资有限公司(“共享工投”)和重庆国际物流枢纽园区建设有限责任公司(“重庆物流”)。2022年1月,为充分利用整合沙坪坝区现有资源,做大资产规模,增强集聚优势,沙坪坝区国资委成立西部(重庆)科学城沙兴实业发展集团有限公司(“沙兴实业”),并将共享工投100%股权、迈瑞城投94.41%股权陆续划转至沙兴实业。

迈瑞城投是沙坪坝区资产规模最大的发债平台,主要负责国际物流枢纽园、青凤科技产业园等园区范围外的土地开发整理、基础设施建设任务,同时还参与安置房建设项目,其土地转让收入占营收比重常年在85%以上。公司有息债务中债券占比偏高,2021年末为46.8%。重庆物流主要负责国际物流枢纽园的土地开发整理和基建,城投类业务收入占营收比重常年在85%以上,城投属性较强。公司对债券市场融资较为依赖,2021年末有息债务中债券占比为64.2%。

5. 合川区

合川区位于重庆市西北部,因嘉陵江、渠江、涪江三江汇流而得名,是国家丝绸之路经济带和长江经济带战略交汇节点。合川区经济财政实力处重庆市上游,2021年GDP为974亿元,排全市第10位,一般公共预算收入为66亿元,排第4位。

产业结构方面,2021年合川区三次产业结构由2020年的10.8:45.0:44.2调整为11.2:38.5:50.3,第三产业占比大幅提升。合川区形成了装备制造业、医药健康产业、信息安全产业等主要产业,并引入讯飞幻境、360集团等知名企业,2021年电子元件产量突破3000万只,同比增长200%。

平台概况方面,合川区有3家存量债平台,分别为重庆市合川城市建设投资(集团)有限公司(“合川城投”)、重庆市合川工业投资(集团)有限公司(“合川工投”)和重庆市合川农村农业投资(集团)有限公司,后两者为前者子公司。

合川城投为合川区资产规模最大的发债平台,主要负责合川区范围内的基础设施建设和土地开发整理,同时还涉及贸易、砂石开采、自来水销售和污水处理等业务。公司2021年营收下降主要系2021年8月无偿划出重庆天宇星辰供应链服务有限公司,贸易收入下滑所致。公司2021年来自城投类业务占比为78.6%,且应收类款项来自政府占比为82.3%,城投属性较强。公司有息债务中债券占比偏高,2021年末为55.1%。截至2022年3月末,公司对外担保余额为22.61亿元,其中4.85亿元为对民企担保。

合川工投主要负责合川工业园区范围内的基础设施代建和土地整治业务,公司2020年新增贸易业务,占营收比重超三成。公司对债券市场融资较为依赖,2021年末有息债务中债券占比为60.7%。

6. 江津区

江津区位于重庆市西南部,是重庆市南向对外开放门户,西进联结成渝地区双城经济圈的重要战略支点。江津区经济财政实力处重庆市上游,2021年GDP、一般公共预算收入分别为1258亿元和62亿元,分居全市第6和第5位。

产业结构方面,2021年江津区三次产业结构由2020年的10.6:56.1:33.3微调为10.1:56.1:33.8,仍以第二产业为主。江津区工业基础较强,已形成消费品、装备制造、汽摩、材料、电子信息制造五大支柱产业。其中,消费品产业2021年实现产值450亿元,同比增长25%,已成为全区第一大产业,累计引进山鹰控股、顾家家居、东莞德伸、北京一轻等一批重量级消费品工业项目,协议引资额超330亿元。

平台概况方面,江津区共有8家存量债平台,在负责的区域上各有侧重。西部(重庆)科学城江津园区开发建设集团有限公司(“江津建设”)是江津区资产规模最大的发债平台,前身为重庆市福昊企业服务有限公司(“福昊企服”),2021年3月,为加快推进西部(重庆)科学城江津园区建设,重庆市双福建设开发有限公司(“双福建设”)将持有的福昊企服100%股权无偿划转至江津区国资委,并将其变更为现名,而后陆续将重庆市江津区滨江新城开发建设集团有限公司(“滨江新城”)和重庆市江津区珞璜开发建设有限公司(“珞璜开发”)100%股权无偿划转至公司。江津建设负责西部科学城江津园区(除德感工业园)和珞璜工业园的基础设施建设、土地开发整理等业务,目前具体业务由下属子公司珞璜开发(负责珞璜工业园)、滨江新城本部及其子公司双福建设开展(负责滨江新城区域和双福新区)。

重庆市江津区华信资产经营(集团)有限公司(“江津华信”)承担着德感工业园、白沙工业园、江南老城区等多个片区的建设任务。不同片区的具体业务由下属子公司开展,重庆市德感工业园区建设有限公司(“德感建设”)主要负责德感工业园,重庆白沙建设有限公司主要负责白沙工业园。重庆市四面山旅游投资有限公司(“四面山旅投”)主要负责国家5A级旅游景区四面山景区的投资建设及运营。

江津区的8家平台城投属性均较强,主要做基建及土地开发整理等业务,城投类业务收入占比均超过75%。江津华信和德感建设有息债务中债券占比较高,2021年末分别为61.1%和55.8%。四面山旅投非标占比偏高,2021年末达21.2%。除江津华信外(4.4%),其余7家平台存量债平均估值均在5%以上的较高水平。

作者:

刘 郁,SAC 执证号:S0260520010001,SFC CE No.BPM217,邮箱:shliuyu@gf.com.cn

姜 丹,SAC 执证号:S0260520030001,邮箱:jiangdan@gf.com.cn

法律声明

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

公司新闻

公司新闻 行业资讯

行业资讯 政策法规

政策法规