2022-11

建筑行业供应链金融分析路径

建筑业属于资金密集型行业,建材采购、保证金要求、垫资施工、工程结算周期长等诸多因素推高了企业的应收应付账款,持续稳定的现金流和资金高效利用成为企业核心竞争力之一。

建筑业属于资金密集型行业,建材采购、保证金要求、垫资施工、工程结算周期长等诸多因素推高了企业的应收应付账款,持续稳定的现金流和资金高效利用成为企业核心竞争力之一。

01

1.1 定义

建筑业(Construction Business)指国民经济中从事建筑安装工程的勘察、设计、施工以及对原有建筑物进行维修活动的物质生产部门。按照国民经济行业分类目录,作为国民经济二十个分类行业的建筑业,由以下四个大类组成:房屋建筑业,土木工程建筑业,建筑安装业,建筑装饰、装修和其他建筑业。

1.2重要作用

建筑业是各行业赖以发展的基础性产业。建筑业为其他产业和国民经济发展提供基础条件和物质保障的产业。与此同时,建筑业还为城乡建设和社会生活提供各类建筑物和基础设施,对改善人民的物质文化生活提供基础保障。

1.3 行业概览

建筑行业处于产业链中游位置,其上下游涉及较多行业种类。建筑行业的上游行业主要涉及水泥、玻璃、钢铁等多个子行业;下游需求端主要涉及以房屋建设为主业的房地产开发商、负责运营基础设施建设的政府部门等。

基础设施建设具体指公路、铁路轨道交通等设施的建设,代表公司如中国中铁、中国交建。

房屋设施建设具体指各类房屋及相关配套设施等的建设,代表公司如中国建筑。

1.4主导因素

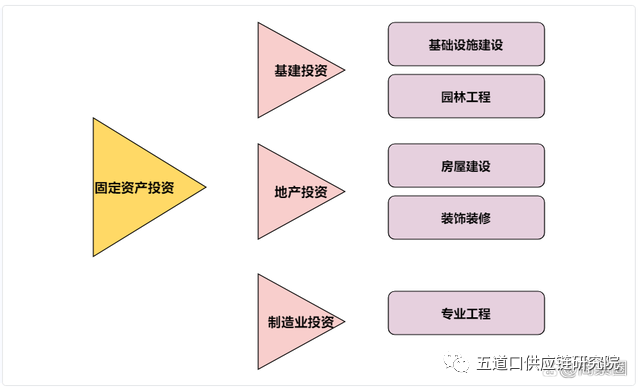

根据近30年来的经济数据,建筑业产值增速与固定资产投资完成额增速高度拟合,可以说建筑业的行业景气度主要由投资端决定。通过进一步拆分固定资产投资类别,可以看到不同投资对建筑细分领域的主要驱动作用,如下图:

从投资端来看,基建投资可作为主要的逆周期调节工具,政府的基建投资意愿明显加强。同时房地产开发投资触底有望,新开工增速降幅逐渐收窄,有助于房地产行业回归稳健发展轨道。建筑行业将作为我国内源性发展的中流砥柱,在经济复苏回暖上发挥更大效用。

02

2.1 营收情况

截至2022年8月30日,建筑板块所有上市公司2022年半年度报告和对应经营数据公告均已披露完毕,通过统计了156家上市公司22年半年报及相关经营数据情况并进行分析。2022上半年建筑行业上市公司实现营业收入40284.7亿元,同比增长13.5%,实现归母净利润1022.7亿元,同比+7.6%,增速较 2021年H1分别回落 20.7pp、29.7pp。

2.2现金流及资产负债率

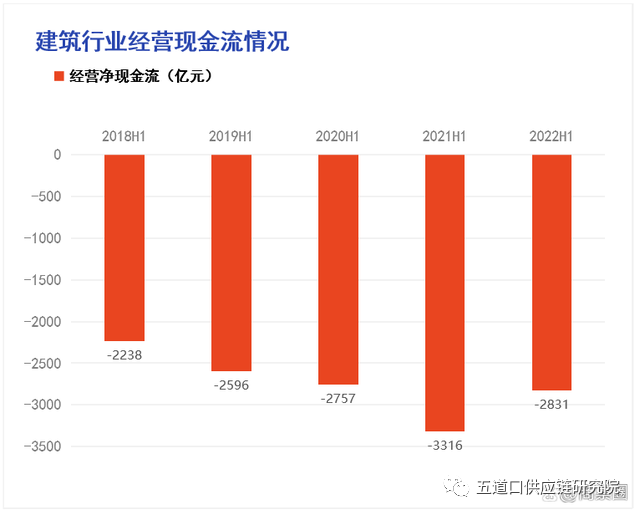

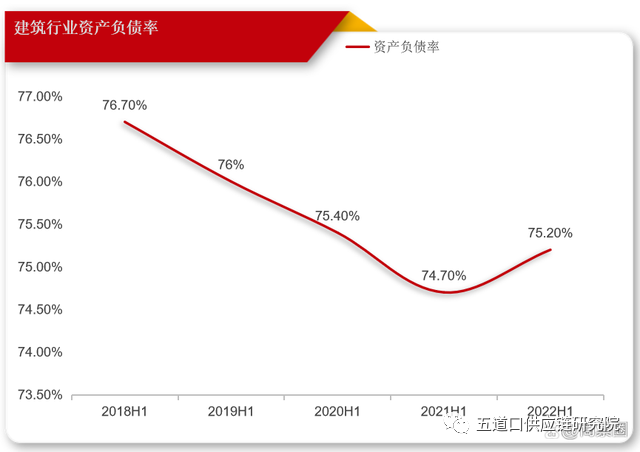

上半年建筑行业经营净现金流 -2831亿元,同比少流出485.2亿元,主要得益于各公司采取的多项举措加强回款、管理两金,营运能力有明显改善。由于上半年企业在疫情冲击下资金较为紧张,且二季度进入施工旺季,各企业加大负债,整体资产负债率小幅抬升。

图1:156家建筑上市公司现金流情况

数据来源:Wind、西南证券

数据来源:Wind、西南证券

图2:156家建筑上市公司资产负债情况

数据来源:Wind、西南证券

数据来源:Wind、西南证券

2.3 新签约订单

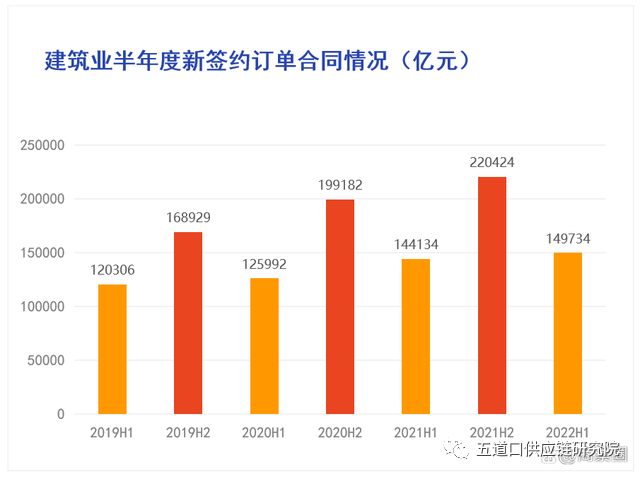

随着稳增长政策的密集出台,固定资产投资增速提升,从而带动建筑企业新签订单增加。在整体经济承压的大环境背景下,2022上半年建筑业新签约合同额14.97万亿元,同比增长4%。从地域分布来看,广东、江苏、湖北、浙江、四川省订单规模较大。中央多次点名“经济大省要勇挑大梁,发挥稳经济关键支撑作用”,各经济大省一大批重点项目正密集落地。

图3:建筑业半年度合同签单情况

数据来源:Wind、西南证券

数据来源:Wind、西南证券

03

建筑供应链金融最终的还款取决于业主

建筑项目相比其他行业的贸易有其特殊性,具有工程大、建设时间长、参与主体和环节多、金额大、资金来源多元化和不稳定、项目建成是否能够实现最终商业目的等特点,决定这业主这个项目的资金最终落实非常不稳定,所以现在很多烂尾楼、烂尾项目都是这么来的。

风险管理肯定是供应链金融的核心之一。但因为供应链的特殊性,决定着风险管理的方法、工具和其他行业还是有明显的差异性。

不管是建筑行业,还是其他行业,其产业链都具有整体性、传导性和传导的迟延性,上游传导到下游,下游传导到上游,风险、收益、、等各方面都在传导。

在其他行业的供应链金融,可能最多看上下游及其核心企业就差不多了,核心企业在中间。但是在建筑供应链金融,核心企业其实是业主,在最下游,并不是在中间。

其风险传导,从核心企业的业主,传导到总包,然后再传导到分包或者材料商,而且建筑业每个项目资金来源的不同,决定着这中间就有很多的变数。

所以做建筑供应链金融,必须要看三个主体一个项目。

第一个主体:就是业主。业主的资金实力决定着最终分包商或者材料商的资金是否能够回来。也有人说,分包商或者材料商与业务没有法律关系,跟总包是有法律关系的,根据合同相对性原则,分包商或者材料商不应该找业务要钱,这逻辑从法律上是对的。

但现实情况是,产业链具有传导性,业主没钱给总包,总包就没钱给分包商或者材料商,三角债其实就是这么形成的。

这也是为什么建筑供应链金融最大的问题就是业主没钱的主要原因!

一个项目:主要是指总包、分包或者材料商正在施工建设的项目。为什么看了业主还要看项目呢?因为业主有可能很多项目,但是每个项目因为都是个别的特殊的资金来源都是不同的,所以不仅要评估业主资信,还要评估项目。

第二个主体:看总包。因为总包与业主是合同关系。业主如果回钱也是先回到总包,如果总包资信不好,钱被挪用了,或者经营不善被查封、冻结了,那钱也不会回到分包商或者材料商那里。所以总包的资信能力也是非常关键的。

第三个主体:看分包商或者材料商。分包商或者材料商一般是供应链金融的需求方,因为在末端,都是中小企业,不得不和总包一起为业主垫资干活。金融机构为他们进行融资的时候,除了看业主、看项目、看总包外,就要看分包商或者材料商。包括他们的履约能力、售后服务能力,如果做有追索的保理业务,还要看其资信能力。

文章来源于五道口供应链研究院 ,作者鲁顺

公司新闻

公司新闻 行业资讯

行业资讯 政策法规

政策法规