2022-01

2022年一季度政府债供给怎么看?

展望后续,机构风险偏好较低,城投债市场容易受到负面情绪影响,部分弱区域、低等级的弱城投估值波动风险更大。

摘 要

12月信用债一级市场有所调整,二级市场延续上月趋势,收益率下行、利差被动走扩。一级市场方面,信用债净融资回落,其中,城投债净融资也小幅下降246.3亿元,净融资2366.9亿元;地产债、煤炭债净融资为正,分别为10.3、192.5亿元;钢铁债净融资额持续为负,为-116.0亿元。

二级市场方面,信用债收益率普遍下行,3Y品种下行幅度最大,信用债利差延续被动走扩。分行业看,地产利差普遍走扩,部分山西煤企利差收窄;品种利差方面,银行资本债利差持续压缩,私募债利差涨跌互现,企业永续债利差走扩。

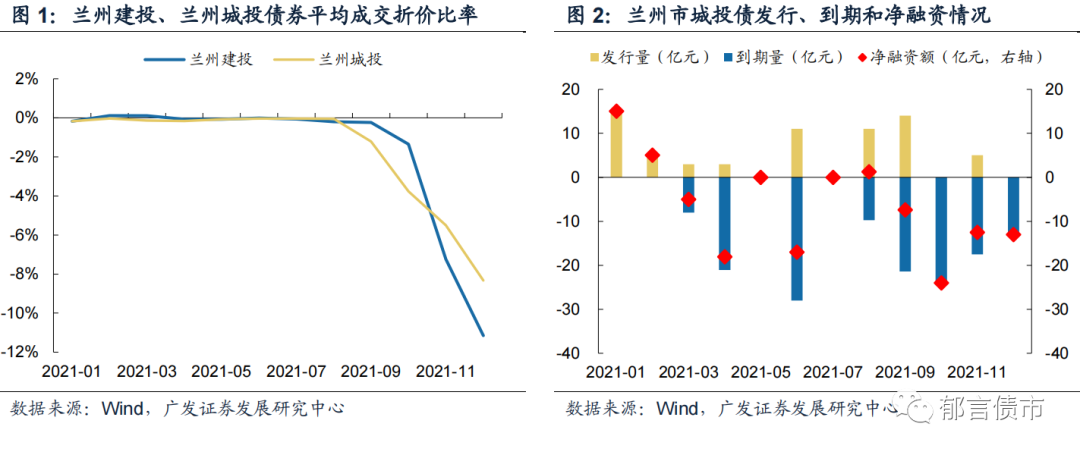

2021年9月开始,因陷入流动性不足的舆论之中,兰州城投和兰州建投相关债券被大量抛售,债券成交折价幅度大幅提升,兰州市城投债从9月开始净融资也持续为负。与此同时,兰州城投债被抛售引发投资者对弱城投的估值波动担忧,叠加理财净值化新规的影响,部分弱省份、低等级的城投债利差大幅走扩。

兰州城投债遭抛售因负面信息而起,但究其根本,主要在于地方政府综合实力弱化,核心城投平台债务率偏高,因此市场上的任何“风吹草动”都可能成为打击投资者信心的利器。后续来看,市场风险偏好仍将维持在低水平,理财净值化下机构或将更加关注城投债的估值波动风险,部分弱城投的估值更易受到市场负面消息的干扰。

在兰州城投债估值大幅波动的经验中,我们认为仍需关注以下城投债的估值风险。第一,政府土地出让收入大幅下滑的区域;第二,自身债务压力较大,再融资能力不足的弱城投。

在市场风险偏好进一步下降的基础上,品种下沉策略依然奏效,但考虑到国股大行资本债利差偏薄,策略上建议关注券商次级债和优质城农商行二级资本债品种。

核心假设风险。资金面波动超预期、信用风险超预期。

2021年9月开始,因陷入流动性不足的舆论之中,兰州城投和兰州建投相关债券被大量抛售,债券成交折价幅度大幅提升,兰州市城投债从9月开始净融资也持续为负。与此同时,兰州城投债被抛售引发投资者对弱城投的估值波动担忧,叠加理财净值化新规的影响,部分弱省份、低等级的城投债利差大幅走扩。

兰州城投债遭抛售因负面信息而起,但究其根本,主要在于地方政府综合实力弱化,主要城投平台债务率偏高,因此市场上的任何“风吹草动”都可能成为打击投资者信心的利器。后续来看,市场风险偏好仍将维持在低水平,理财净值化下机构或将更加关注城投债的估值波动风险,部分弱城投的估值更易受到市场负面消息的干扰。

在兰州城投债估值大幅波动的经验中,我们认为仍需关注以下城投债的估值风险。第一,政府土地出让收入大幅下滑的区域;第二,自身债务压力较大,再融资能力不足的弱城投。

在市场风险偏好进一步下降的基础上,品种下沉策略依然奏效,但考虑到国股大行资本债利差偏薄,策略上建议关注券商次级债和优质城农商行二级资本债品种。

1

2021年9月以来,兰州城投债遭抛售

2021年9月,兰州建设投资(控股)集团有限公司(“兰州建投”)和兰州市城市发展投资有限公司(“兰州城投”,为兰州建投子公司)陷入流动性不足的舆论之中,引发市场关注。9月16日,“21兰州建投SCP006”取消发行。9月17日,惠誉将兰州建投的主体评级从“BBB-”下调至“BB+”,展望“负面”。9月18日,兰州市召开的市长办公会议研究化解兰州建投的债务风险,将舆论推向高潮。9月28日,兰州城投发布声明称,公司部分已发行债券在二级市场遭受部分投资人恶意抛售,公司目前生产经营一切正常,保证到期债券能按时兑付。12月29日,上海新世纪也将兰州建投主体评级展望下调至“负面”。

近4个月,兰州城投和兰州建投的舆论持续发酵,相关主体债券被抛售,债券成交折价幅度大幅提升。兰州市城投债发行也从9月开始净融资持续为负。

为了应对兰州市城投债一级发行困难、二级持续抛售的局面,10月15日,甘肃省地方金融监管局组织召开债券投资人恳谈会,甘肃省和兰州市有关领导均表态,保障债务安全,守住不发生系统性风险底线,具体的偿债措施包括对地方国企注资、成立100亿元的信保基金、建立联动机制等。此外,12月19日,兰州市政府召开化解兰州建投公司债务问题金融机构通气会,兰州市和甘肃省相关负责人出席,表态将组建“新兰投”公司,推动政府融资平台整合升级;并要实现兰州建投公司债务全部落实,不打折扣。

恳谈会后,市场对兰州市AA+城投债信心短期提振,从10月15至11月10日,利差收窄20bp,AA城投债利差变化不大。不过恳谈会后兰州的负面信息并未减少,导致兰州市AA+城投债利差在短期恢复后仍延续大幅走扩趋势,从11月中旬至今,兰州市AA+城投债走扩84bp。

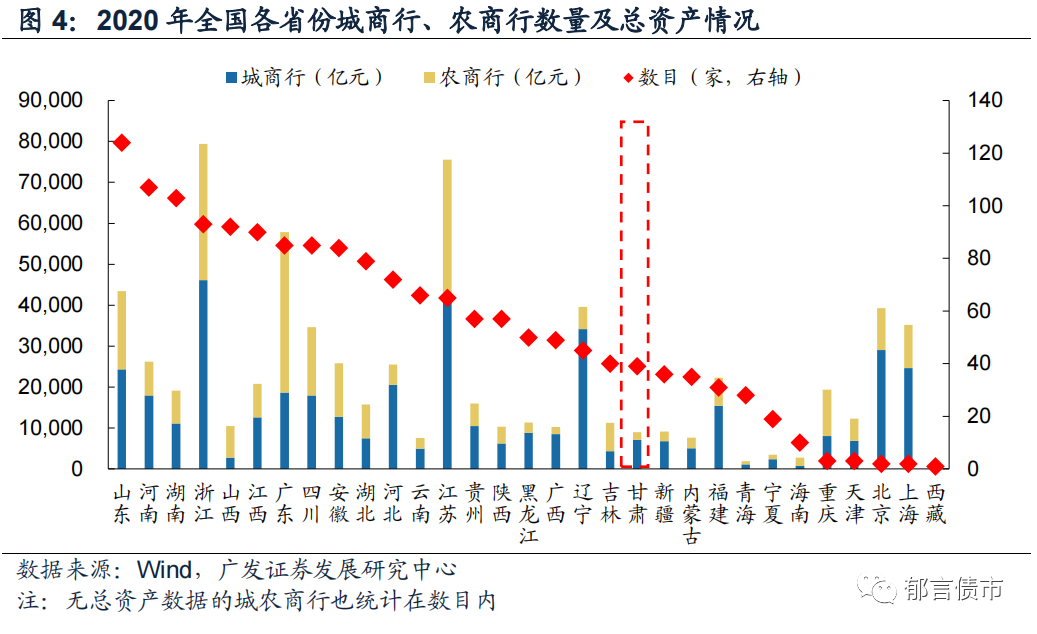

在债券市场受阻的同时,甘肃省金融资源偏弱,投资者对于兰州城投债能否借新还旧产生质疑。截至2020年末,甘肃省拥有39家城农商行,资产总值排名全国第20位。省内共有2家城商行,分别为甘肃银行和兰州银行(均为上市银行),是省内的主要金融资源。2021年6月末甘肃银行和兰州银行总资产金额分别为3496、4007亿元,实力相对偏弱。

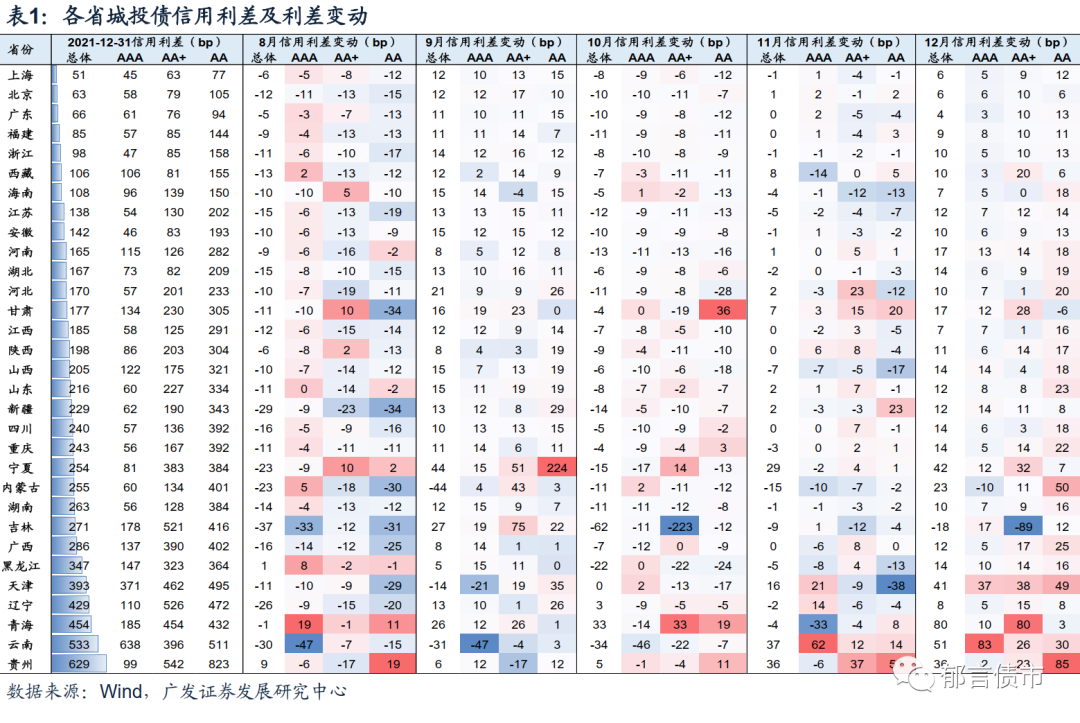

兰州城投债被抛售引发投资者对弱城投的估值波动担忧,叠加理财净值化新规的影响,部分弱省份、低等级的城投债利差大幅走扩。8月,城投债分化趋势有所放缓,部分弱区域、低等级城投利差大幅收窄。而9月以来,城投债分化再次加剧,弱区域城投利差大幅走扩,如青海、宁夏和贵州债等区域。分等级来看,中低等级城投债利差走扩幅度也相对较大,从12月来看,城投利差普遍调整,中低等级利差走扩幅度多在10bp以上,并且天津和云南各等级的利差走扩明显。

2

兰州城投事件有何借鉴?

兰州城投债遭抛售因负面信息而起,但究其根本,主要在于地方政府综合实力弱化,主要城投平台债务率偏高,市场上的任何“风吹草动”都可能成为打击投资者信心的利器。9月17日,惠誉下调兰州建投主体评级的解释是,对兰州建投的评级下调反映了违约的后续融资影响和过往政府的支持下降,展望为负面反映出兰州建投去杠杆和再融资存在风险。上海新世纪在12月29日下调兰州建投主体评级展望为“负面”的主要原因在于公司外部融资渠道未见明显改善,政府实质性支持措施仍有待进一步落实,公司面临的流动性压力仍大。

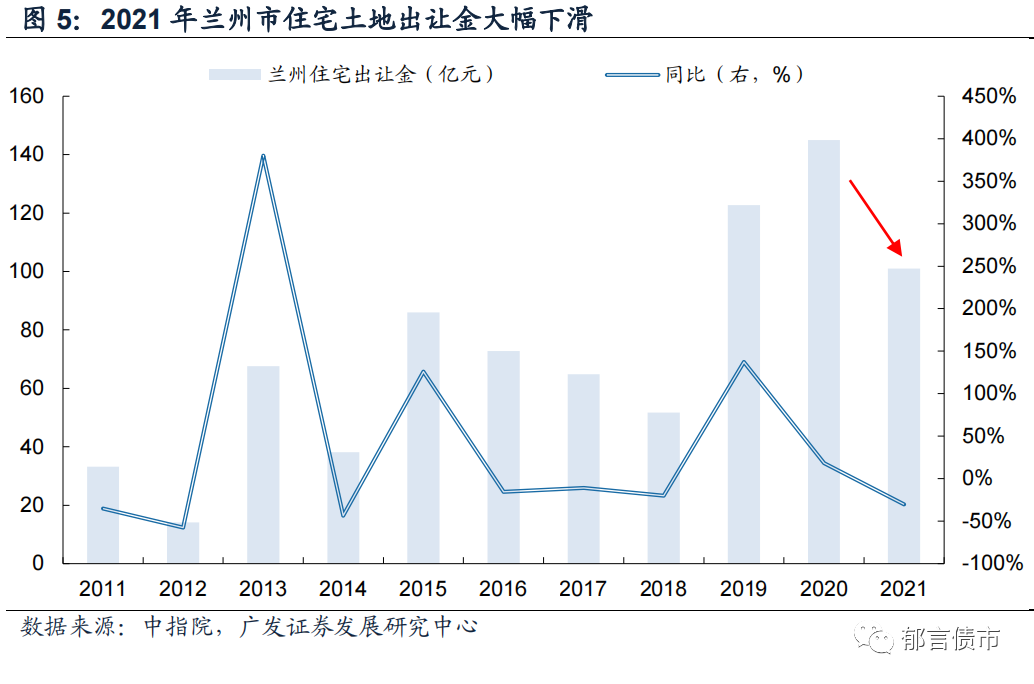

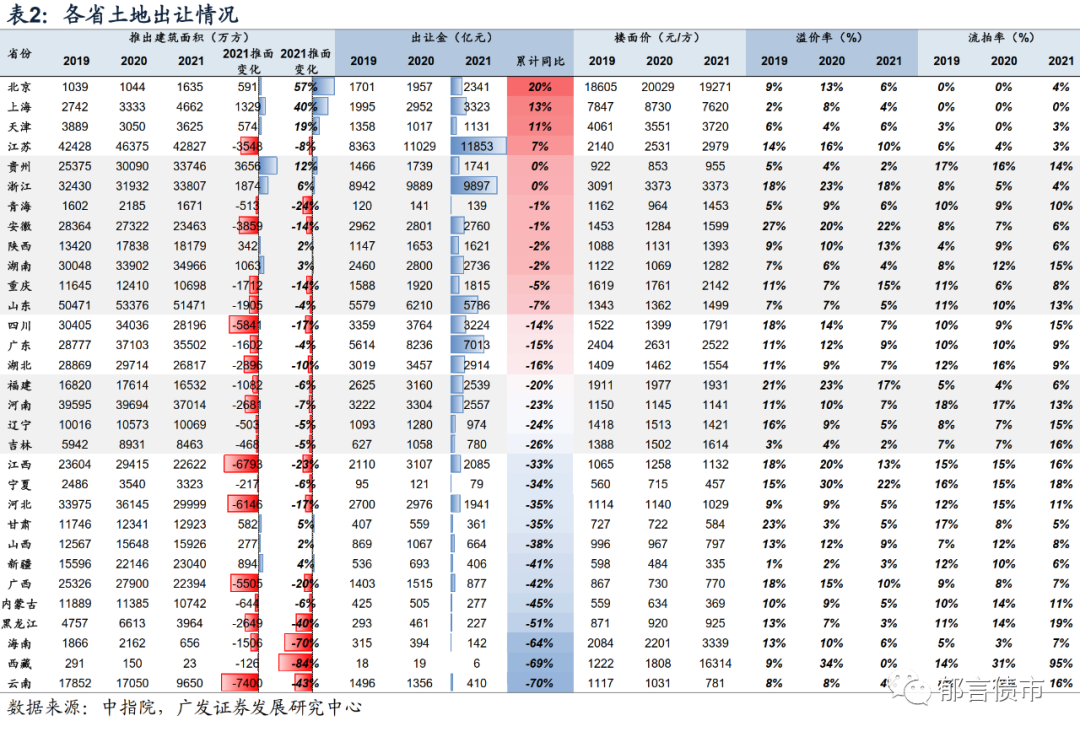

2021年,兰州市土地出让金大幅下滑,导致政府财力明显削弱,但债务压力较大。2021年,兰州市住宅土地出让金为101.1亿元,较去年同期下降30.2%。但兰州市财力对卖地收入依赖较强,2020年兰州市国有土地出让收入为198亿元,占政府性基金收入的85.71%,同期一般公共预算收入仅247亿元。同时,兰州市债务率高企,2020年发债城投有息债务/一般公共预算收入为655%,在省内排名第一。

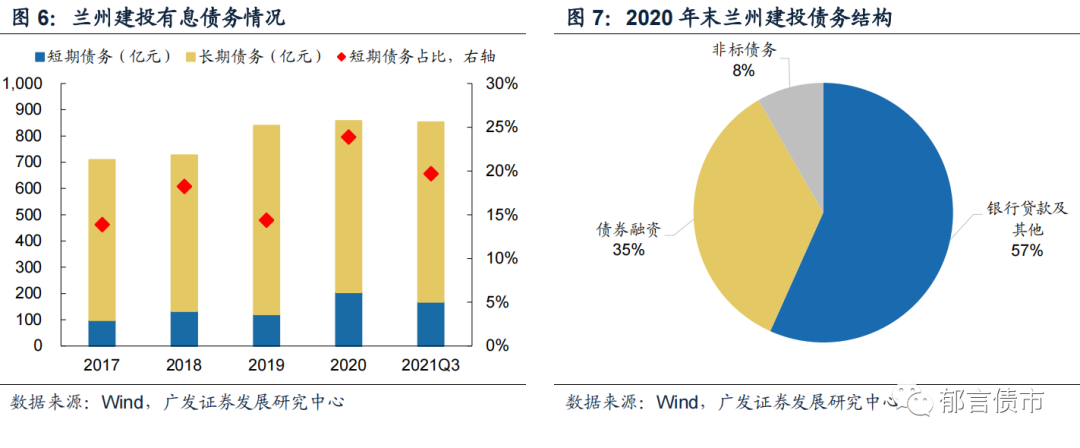

此外,兰州建投自身债务压力较大,债务结构呈现短期化特征。近几年来,兰州建投资产负债率均在73%以上的偏高水平,三季度末资产负债率为73.32%。截至2021年9月末,公司合并口径带息债务852.5亿元,其中短期债务占比20%,较上年同期上升8个百分点,公司短期偿债压力有所加大。第三季度末公司货币资金较2020年末下降52.11%至39.99亿元,而公司主要从事区域内公用事业业务,公益性强且回款慢,依靠内部筹资偿还债务难度较大。

并且公司较为依赖债券融资,2020年债券融资占比为35%,易受到债券市场波动影响,在城投政策愈发收紧的情况下再融资难度较大。2022年公司到期及行权债券余额为49.25亿元,占存量债的比重为69%,债券偿还压力依然不小。

后续来看,机构风险偏好仍将维持在低水平,理财净值化下机构或将更加关注城投债的估值波动风险,部分弱城投的估值更易受到市场负面消息的干扰。因此,在兰州城投债被大量抛售的经验中,我们认为仍需关注以下城投债风险。第一,政府土地出让收入大幅下滑的区域。永煤违约之后,多地开始积极表态以提振资本市场信心,虽对区域有一定利好,但在恳谈会逐渐“常态化”的背景下,偿债能力才是“王道”。我们仍需警惕债务压力大,土地出让市场不景气,以及地方金融资源不足的地区,将会一定程度上削弱市场的再融资信心。

第二,自身债务压力较大,再融资能力不足的弱城投。关注自身债务量大,短期债务占比上升,债券和非标依赖程度高,以及发债明显短期化的城投平台,可能意味着公司再融资能力不佳,叠加债务压力较大,平台可能面临一定的流动性风险,容易受到负面情绪影响而导致估值大幅调整。

3

一级发行:净融资有所回落

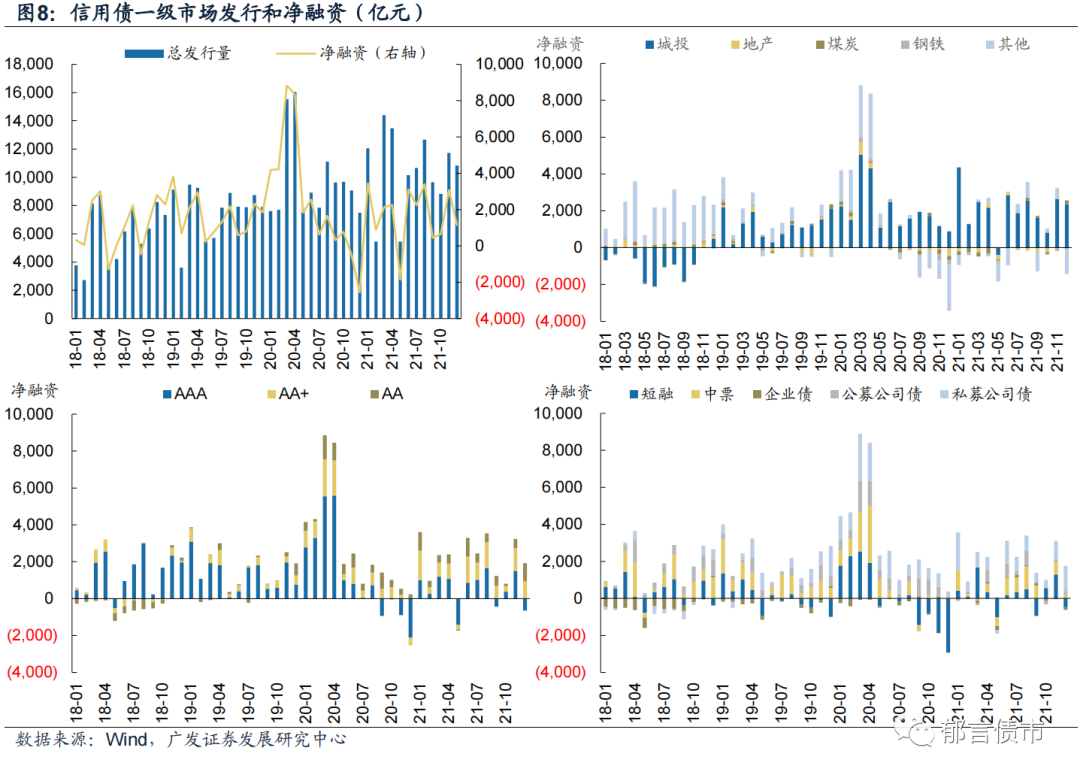

12月净融资额有所回落,城投净融资额也小幅下降。12月信用债总发行10837.5亿元,到期9695.2亿元,净融资1142.4亿元,环比回落1920.7亿元。

其中,城投12月净融资为2366.9亿元,较11月下降246.3亿元。地产、煤炭12月净融资为正,分别为10.3、192.5亿元。钢铁板块12月净融资延续为负,为-116.0亿元。除上述行业外,其他产业债净融资较11月大幅下降,净融资额为-1311.3亿元,环比下降1891.5亿元。

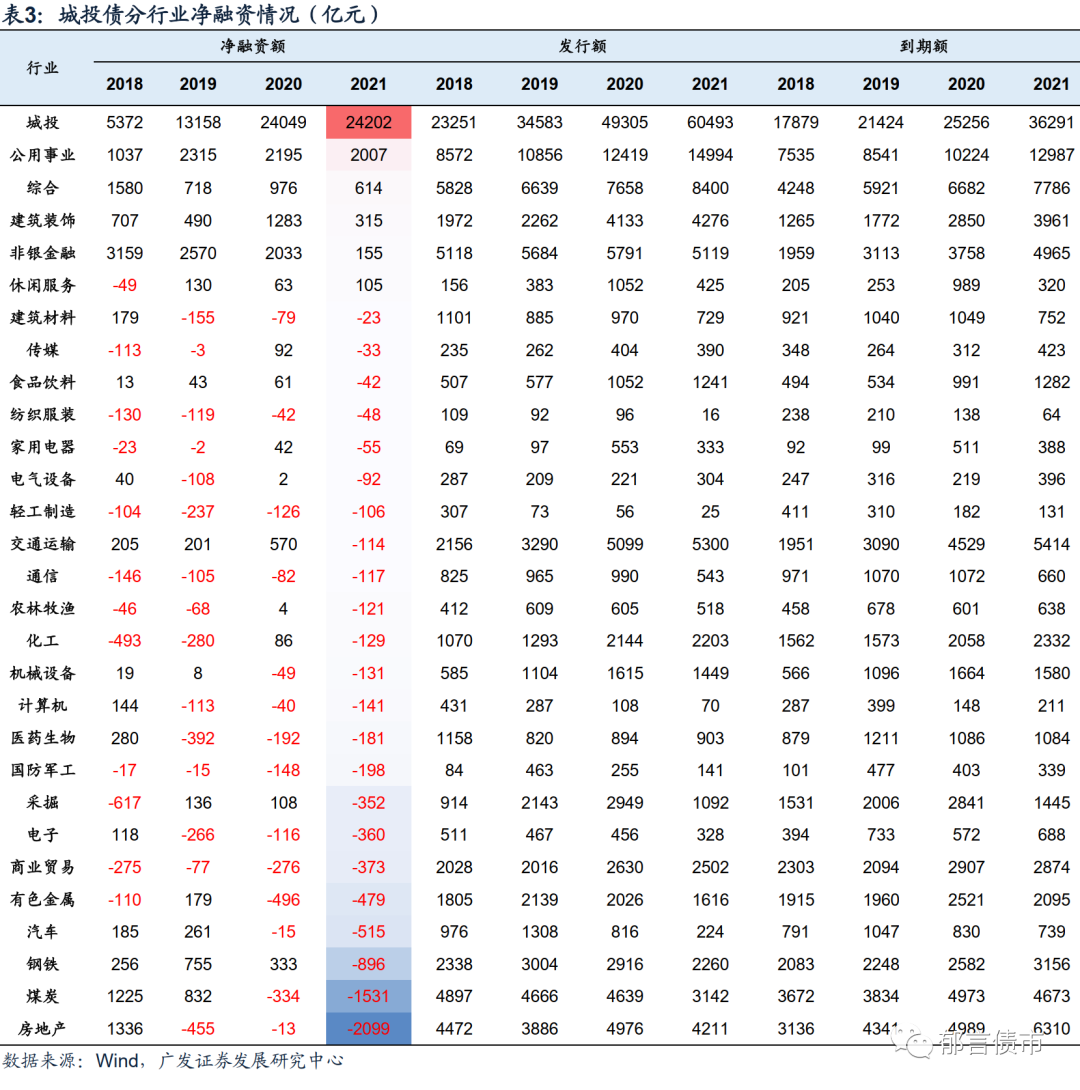

回顾全年,信用债一级市场净融资缩减,仅城投、公用事业、综合等6个行业净融资为正,多数行业较上年净融资规模下降。城投依然是信用债主要的净增力量,2021年合计净融资24202亿元,在融资政策收紧环境下仍再创新高,较2020年净融资小幅上升153亿元。而房地产、煤炭和钢铁2021年净融资缺口较大,尤其是房地产行业,在政策收紧周期以及房企频繁违约背景下,净融资为-2099亿元,较上年大幅下降。

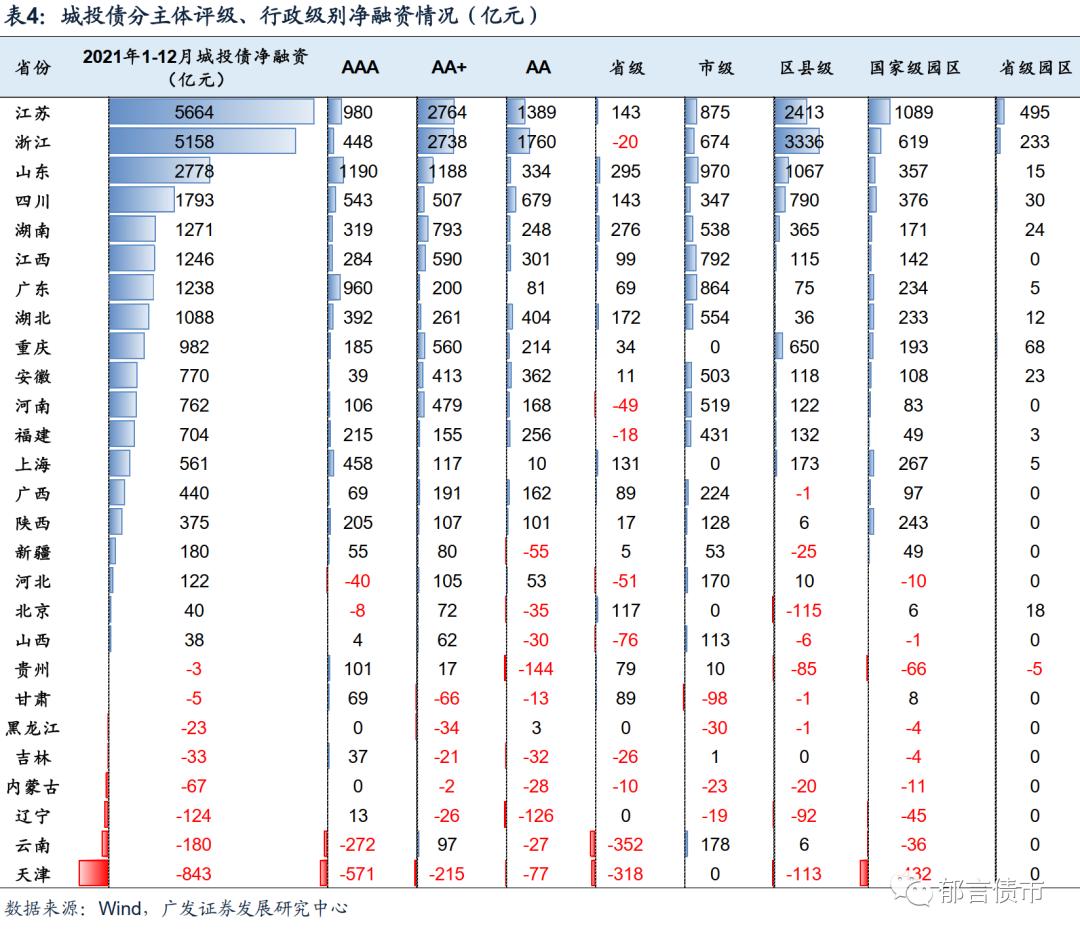

从城投区域净融资来看,2021年分化趋势明显,强区域净融资流入,江苏、浙江、山东等强区域净融资金额居前,各等级均保持较大的净流入量。尾部区域中,天津在永煤违约后被明显分化,各等级城投债净融资额均为负,2021年净融资额为-843亿元。此外,辽宁、云南、内蒙古等7个弱地区净融资也为负,主要由中低等级净流出导致。

4

12月信用债收益率普遍下行

12月信用债收益率普遍下行,其中3Y品种收益率下行幅度较大,3YAAA、3YAA+和3YAA收益率分别下行15、10、15bp。从信用利差来看,12月信用利差普遍走扩,AA+等级信用利差走扩幅度相对较大,1YAA+、5YAA+利差分别走扩9bp、10bp;其他品种信用利差走扩幅度均在10bp以内,3YAAA和3YAA信用利差小幅收窄1bp。目前3Y品种利差分位数均在2015年以来的25%之下,而中长端低等级利差分位数均在60%以上。

全年来看,2021年信用债收益率整体跟随利率中枢下行,一共经历了三个阶段。1-8月,处于永煤违约后的修复期,叠加机构欠配,高等级信用债推动利差收窄。8-10月,在理财净值化新规、资金面收紧和房企频繁违约等因素影响下,信用债市场小幅调整。11月以来,伴随着利率下行,以及理财产品整改阶段性完成,信用利差收窄并窄幅震荡,但等级分化更加明显,AA等级利差依然整体呈现走扩趋势。

5

银行二级资本债利差持续压缩

全年来看,在“优质资产荒”背景下,品种下沉代替信用下沉成为机构优选策略,银行资本债迎来了量价齐升的大行情。2021年,3Y二级资本债品种利差压缩30bp以上,5Y品种利差压缩了50bp左右。我们从3月开始即开始提示银行资本债的配置价值。

12月,银行二级资本债利差持续压缩。截至2021年12月31日,银行二级资本债AAA-品种利差较上月末持续压缩,3YAAA-和5YAAA-利差分别收窄2bp、11bp,5YAA+利差也压缩了4bp。3YAA+品种利差走扩8bp,主要由于该品种11月下旬以来利差持续处于10-20bp的低位,12月下旬小幅调整10bp左右。

目前,各品种银行二级资本债利差已行至历史地位附近水平,高票息优势仍在,但利差保护相对较薄。在市场风险偏好仍然偏低的背景下,低信用风险的品种利差依然备受市场追捧,因此12月我们推荐了券商次级债(12月22日《券商次级债,了解一下?》)、和优质城农商行二级资本债(12月29日《优质城农商行二级资本债,值得期待》)。

其他品种方面,12月私募债品种利差涨跌互现,短久期AAA品种利差压缩8bp,中长期AAA品种利差走扩1-6bp;各期限AAA企业永续债品种利差均走扩2-7bp。

6

地产:利差普遍走扩

12月,地产信用利差普遍走扩,部分尾部民企地产主体利差收窄。2021年12月,60家TOP100地产发债主体信用利差中有11家收窄,49家走扩。低估值主体利差全体走扩,而尾部民企地产主体利差两极分化,多数延续大幅走扩趋势,但部分主体利差大幅收窄,其中融创中国、奥园集团利差收窄幅度均超过1800bp,阳光城和中国恒大利差分别收窄420bp、989bp。

全年来看,2021年地产主体利差分化加剧,低估值的强主体利差整体收窄,而尾部民营地产流动性压力大,屡次发生违约或债务危机,整体利差大幅走扩,禹洲鸿途利差走扩67074bp,富力地产、中国恒大、世茂股份和荣盛发展利差走扩20000bp以上。

7

煤炭:部分山西煤企利差收窄

2021年12月,39家煤炭行业发债主体中24家主体信用利差走扩,15家利差收窄。利差收窄的主体主要为部分山西煤企,14家山西煤企中,焦煤集团、潞安环能、山西焦煤、山煤集团和晋能控股集团5家估值水平较低的煤企利差走扩,走扩幅度在12bp以内;煤销集团利差较11月收窄156bp,晋圣矿业、华阳股份和潞安集团利差也均压缩了40bp以上。

今年以来,基于煤价上涨、政府表态和净融资恢复等原因,煤企利差多收窄,尤其是山西省煤企,4家煤企主体利差压缩100bp以上。经历过2021年的修复行情后,部分安徽、山东、山西煤企信用利差处于较低分位数,如临矿集团、淮南矿业、山煤集团和晋能控股集团利差分位数均处于2015年以来的5%之下。

8

隐含评级延续“两极分化”趋势

12月,中债隐含评级上调比例为0.1%,下调比例为1.5%,上调比例较上月不变,下调比例上升0.6个百分点。整体来看,在2021年11月逆转了连续3个月的隐含评级调整稳定状态之后,12月中债隐含评级分化延续加剧。

9

违约并不频发

2021年12月,无新增首次违约(不含展期)主体。2021年1-12月共15家违约(不含展期)主体,以新增违约主体/期初主体数计算的边际违约率来看,2021年1-12月仅0.30%,低于2019-2020年同期水平。

10

优胜策略复盘及展望

回顾12月,债市收益率整体下行,利率债表现略强于信用债。反映利率债表现的中债总指数收益率0.73%,高于信用类债券总指数0.31%。信用债中,12月短融总指数0.22%,中票总指数0.39%,显示久期选择上,中长久期相对占优;AAA企业债、AA+企业债、AA企业债总指数分别为0.50%、0.54%、0.55%,显示均衡策略为优胜策略。

展望后续,机构风险偏好较低,城投债市场容易受到负面情绪影响,部分弱区域、低等级的弱城投估值波动风险更大。结合兰州城投债估值波动的经验,应关注土地出让收入大幅下滑的区域,以及再融资能力明显弱化的城投平台,其估值更易面临调整。另外,后续品种下沉策略依然奏效,但考虑到国股大行资本债利差偏薄,策略上建议关注券商次级债和优质城农商行二级资本债品种。

风险提示:

资金面波动超预期、信用风险超预期。

报告作者:

刘 郁,SAC 执证号:S0260520010001,SFC CE No.BPM217,邮箱:shliuyu@gf.com.cn

法律声明

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

公司新闻

公司新闻 行业资讯

行业资讯 政策法规

政策法规